有人说,“内卷的风”终于还是刮到了电解槽产业,也有人说,电解槽产能过剩是个伪命题。人们不禁要问:作为制氢端最重要的设备的电解槽产业到底有谁在?因何吸引那么多企业来此?

事实上除了隆基绿能、天合光能、阳光电源等一大批光伏制造企业涌入,还有三一集团、东方电气等一批风电制造企业进军。有了这些在各自领域的领军者进入电解槽产业,给人们最直观的感受是,电解槽产业“出道即巅峰”,比起光伏、风电行业竞争的激烈程度,电解槽产业算是冲到了最前头。

作为绿电制氢的关键设备,它的发展影响氢能产业全局,也关系着可再生能源制氢未来的出路。10月16日,2024氢能产业大会(CHIF1st)在北京举行。届时也将探讨当下可在生能源制氢的现状和未来展望相关话题。

多家抢标 竞争激烈

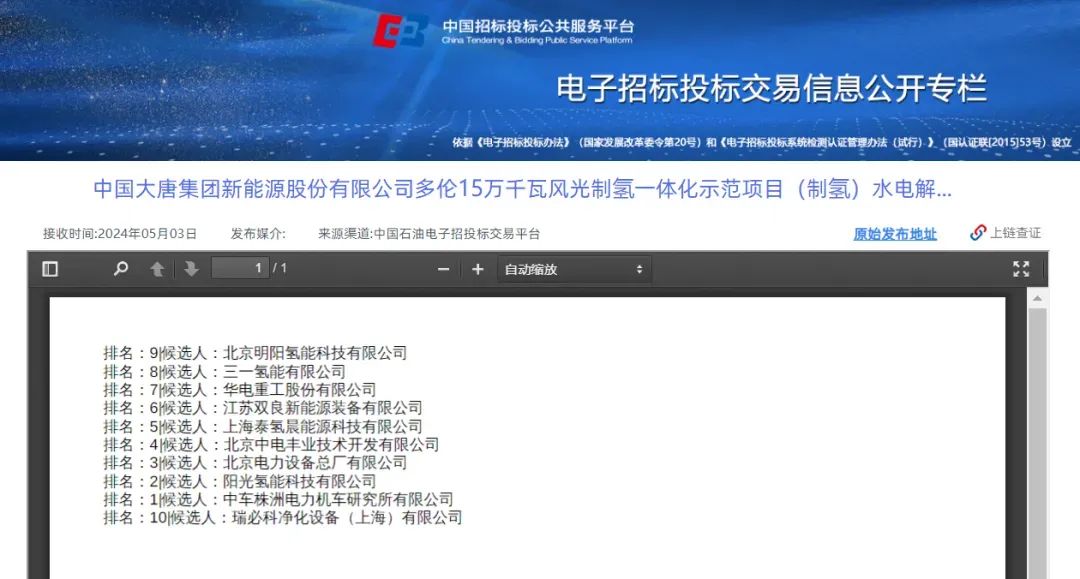

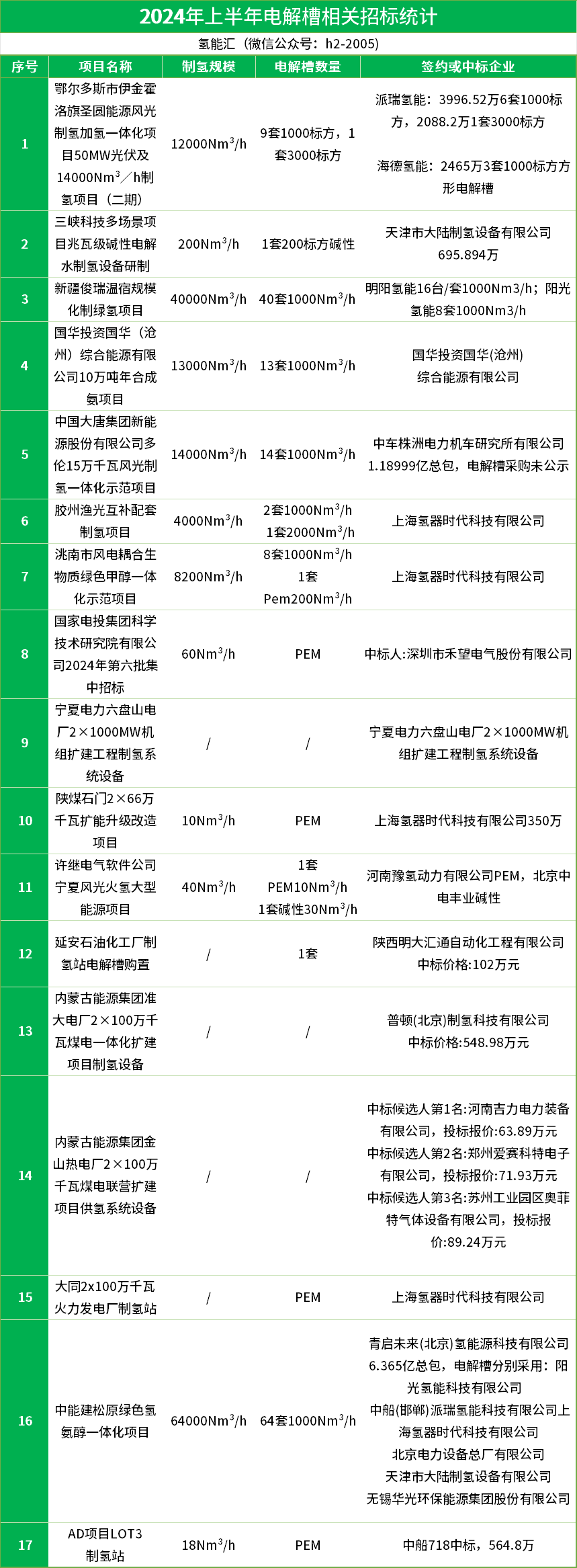

近日,大唐多伦15万千瓦风光制氢一体化示范项目(制氢)水电解制氢成套设备招标结果公示,14000Nm³/h的电解槽订单,竟然有多达10家企业参与竞争,不能排除还有参与的竞争者进不了前十。

氢能汇获悉,国内1000标方碱性电解槽更是以百米冲刺的速度进入产业化应用,价格也呈现不断下降的趋势。2021年电解槽的中标价格高达1000万元左右,2023年中标平均价格降到只有750万元。

近期,国内市场甚至出现了中标价格不到450万元/套的超低价,其价格相比2023年平均市场价格低了近四成左右,而低价并没有让招标规模上升。这或许也是大唐这个项目虽然规模不大,却引来众多竞争者的原因。

氢能汇不完全统计,2024年上半年,比较大的进行制氢设备招标的项目只有十余个。

但2023年国内共有25个电解槽订单确认中标信息,总中标量达1453MW。其中,上半年就有国电投大安项目(245MW)、国能宁东可再生气碳减排示范区一期项目(105MW)、河北鸿蒙新能源项目(40MW)等几个大型绿氢项目发布电解槽大单。

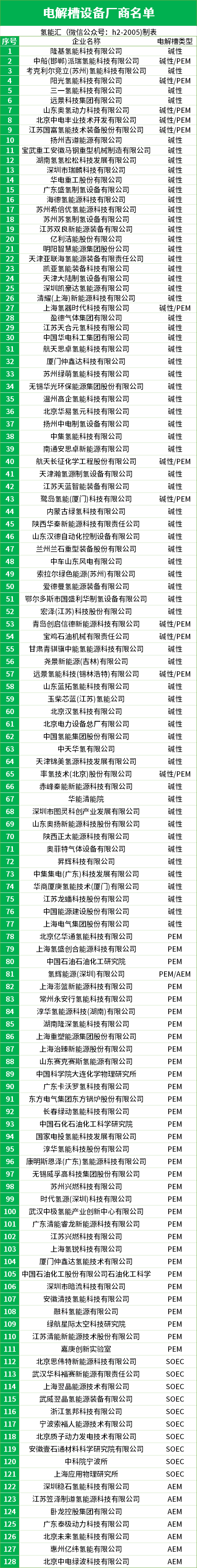

与电解槽招标数量少相反的是电解槽生产企业的数量却增长显著,据氢能汇(微信公众号:h2-2005)不完全统计,2019年国内电解槽企业还不足10家,而到2023年,国内布局电解槽的企业已超300家。目前国内号称准备切入电解槽市场的企业已超过150家,首台套已下线的电解槽企业超过40家。

当前电解槽行业的竞争压力显而易见,僧多粥少的现状打击了不少设备厂商发展的信心。氢能汇(微信公众号:h2-2005)了解到,据Rystad Energy的预测,到2024年底,中国将部署约2.5 GW的电解槽产能。这一举措预计每年将产生22万吨(tpa)的绿氢,比全球其他地区总和还要多出6千吨。这些产能是否有消化的空间,让很多人心里并没有底。

不过从中国氢能的发展现状看,中国绿氢的占比依然较低,电解水制氢仅占到1.5%,未来还是有相当大的进步空间。亿利氢田时代的董事长王钟涛日前表示,现在氢能行业大力发展,等氢气规模化利用以后,氢气进入工业,进入钢铁行业,进入化肥合成氨等等大型工业行业里边,一开机就不可能停产。

氢能汇(微信公众号:h2-2005)了解到,2023年,我国公开发布的在建及规划绿氢项目数量合计有118个,项目规划总投资突破4600亿元。2024年上半年,我国新增发布绿氢项目超过80个,项目规划总投资超过2023年全年水平。绿氢项目数量暴增,一并带动制氢装机规模迅速扩大。截至2024年6月,国内电解水制氢示范项目在建及规划总装机75GW,在建及规划绿氢项目超74GW/(555万吨)。

由此可见,氢能设备应用的空间相当大,当前的困境只是黎明前暂时的黑暗,可再生能源制氢未来的市场体量会很大,需求也会同步增长。

产能过剩 只是表象

当电解槽行业被“内卷”和“产能过剩”之类的关键词压得有些喘不过气的时侯,有业内专家提醒,其实电解槽产能并没有人们想象得那么多,大部分企业只是规划了相应的产能,而实际情况则是“不见兔子不撒鹰”的“订单式生产”。

或许是源于很多电解槽设备企业来自风电、光伏产业,这些企业经历过清库存的压力,所以很多企业并没有真正地制造新的产能。

氢能展会上各类电解槽产品

一位不愿透露姓名的专业人士透露:“现今能够有效落地的制氢项目并不多,对于电解槽的需求量也没那么大,加上电解槽装备的复杂性和个性化特点,电解槽企业基本不会选择生产较多电解槽产品导致库存积压,而是采用以销定产的方式进行生产,也就是有了订单才会生产,因此对企业对产能是有所把控的,并没有外界预估得那么严重。”

对于电解槽产能是否过剩的问题,另一位业内人士坦言:“什么叫产能,是指现有产线资源下所能生产产品的最大数量;什么是产能过剩,上了产线但是利用率不高或者没有足够的订单,形成了富余产能,但在电解槽领域这两种现象都没出现。目前,国内电解槽除个别企业上了部分的自动化产线,基本还停留在根据订单手工组装的阶段,甚至都没形成产线,何谈产能过剩?”

实际上目前人们争论激烈的产能过剩问题,实际可能只是停留在“规划”层面。想了解当前可再生能源制氢设备端是否真的过剩,不妨在10月16日来参加2024氢能产业大会(CHIF1st),听听业内专家如何看这个问题。

<p data-mid mpa-is-content="t">技术仍存短板需升级

而实际上困扰电解槽产业的并不是产能问题,而是电解槽的技术依然有待升级和提高。国家能源集团氢能领域首席专家、国家能源集团北京低碳清洁能源研究院氢能(氨能)技术中心副主任何广利公开表示,从碱性电解水制氢来看,其性能提升并不大。从技术水平发展来看,碱性电解槽完全没有达到技术成熟的程度,技术性能提升的空间依然很大。

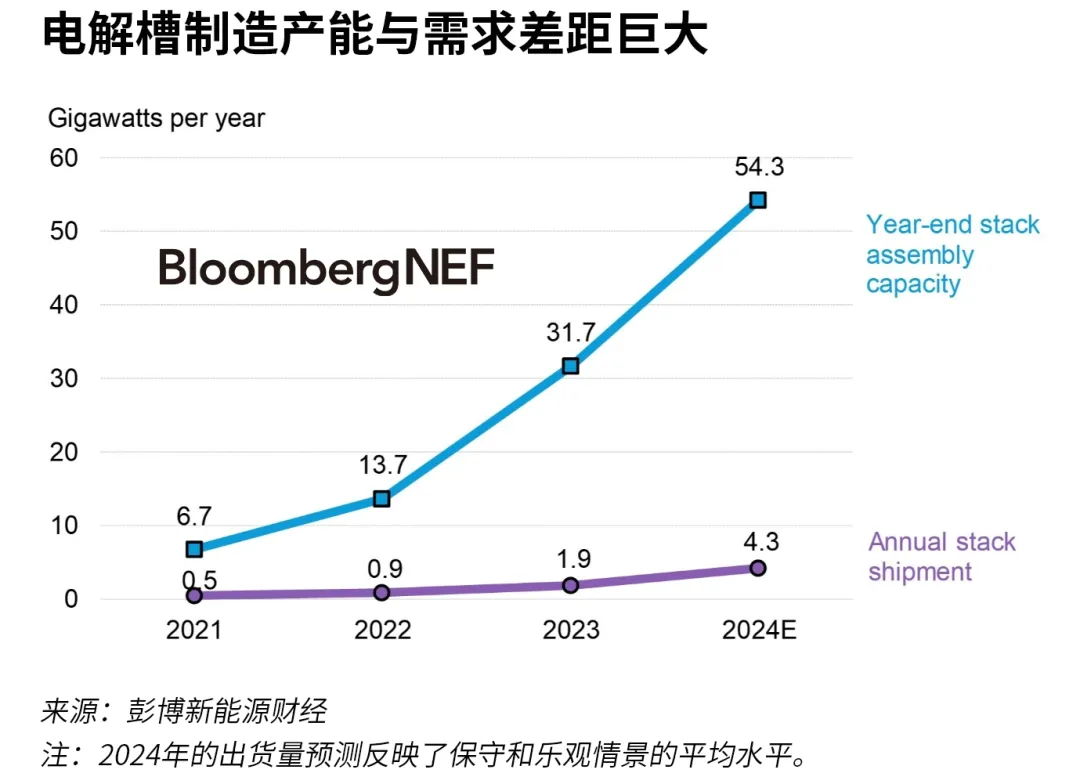

彭博新能源财经(BNEF) 在最新的《2023能源转型投资趋势报告》中给出数字,目前用于生产绿氢的制氢设备工厂平均产能利用率仅约为10%,其中中国大陆地区的利用率最低。

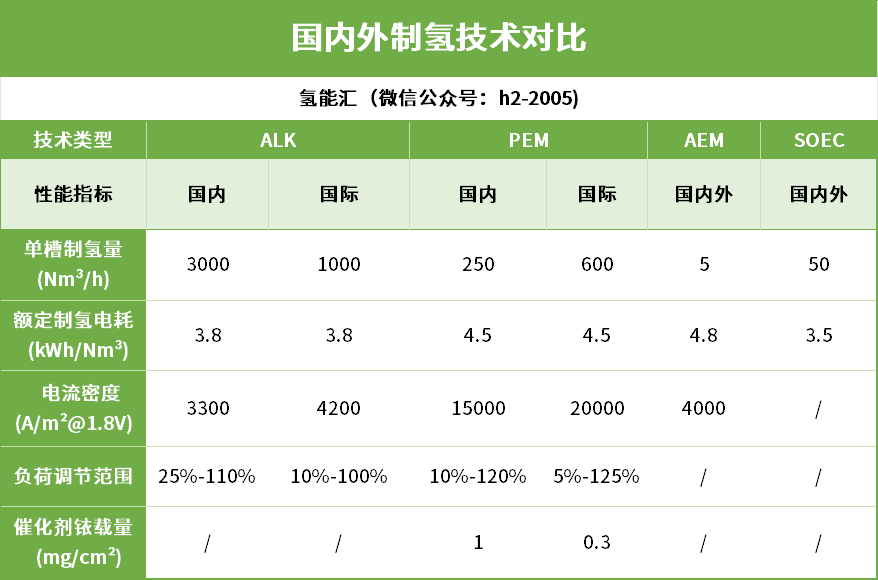

注:根据国内外量产产品的技术指标进行统计,不含研发阶段数据;本表中电流密度指在小室电压1.8V时的电流密度;负荷调节范围的百分比值指相对于各产品的额定工作功率。

氢能汇了解到,2023年,中国与海外的制氢项目在场景需求、标准要求等方面依然存在差异,尤其体现在对于电解槽在某些技术参数要求有所不同。

欧盟、美国等西方国家更看重电解制氢的“绿色属性”,对制氢项目提出了“小时匹配”、“离网”等严格的标准,相应地对电解槽的响应速度、负荷调节范围、长期使用的稳定性等要求更高。而国内对于绿氢定义相关的强制性标准、规则等规范性文件尚未出台,大型绿氢项目仍以并网、半离网等为主,现阶段市场对电解槽主要更看重制氢能耗等经济性和示范性等指标。

PEM电解槽方面,中国与海外则在应用场景与发展阶段上依然存在差异性。2023年海外PEM电解槽已开始面向规模化制氢项目。装备技术更加成熟,市场销售的产品以MW级为主,负荷范围一般最低可至5%,贵金属用量可低至0.3mg/cm2;“千方级”阵列化设计成熟,如德国西门子的24台模块并联、17.5MW制氢系统。

西门子能源的相关产品

但2023年中国PEM电解槽面向分布式或示范性小规模制氢项目。市场销售的产品多在MW级以下,负荷范围最低一般在10%左右,贵金属用量较高在1 mg/cm2左右;产品设计以单槽为主,尚未出现10MW级阵列产品。

由此可见,国内电解槽在后续的技术的创新发展方面依然有不小的进步空间。那么可再生能源制氢的技术更新迭代应该如何进行?

或许你会在10月16日在北京举行的2024氢能产业大会(CHIF1st)上找到答案。因为届时会有行业专家、技术总监等氢能行业创新骨干分享电解水制氢的最新技术路线和未来发展方向。

<p data-mid mpa-is-content="t">“做大”未必能“做强”

碱性电解槽,是国内目前主流的制氢设备产品,其进入的技术门槛不高,因此很多新老玩家不断涌入这一赛道。氢能汇(微信公众号:h2-2005)不完全统计,目前至少有200多家企业规划或布局碱性电解槽业务,其中不乏传统能源企业,风电、光伏等新能源企业,电气设备企业等一众跨界者。

其中更是有超过50家央企、40家国企布局氢能,不少企业也布局了电解水制氢装备,包括中国石化、中国石油、国家电投、华能集团、华电重工、东方电气、中国宝武、中国船舶、中国航天、中集安瑞科、申能集团、上海电气等12家央国企已经率先出手。

众多电解槽生产企业在激烈的市场竞争中,如何抵御竞争压力?国产电解槽企业选择的是“作大”之路,也就是通过各种技术手段让电解槽设备单机产氢量不断增大,1000标方目前已经不是最新技术。

氢能汇(微信公众号:h2-2005)发现,今年下线的碱性电解槽产氢量一般在1000标方到4000标方之间,直流电耗4.06-4.6kWh/Nm³。其中,1000标方的碱性电解槽下线数量最多,合计有8款,1500标方和2000标方碱性电解槽也有5款下线,1000—2000标方基本上成为电解槽厂商今年产品的主打款。

但做大电解槽的技术壁垒有多高?对于绿氢发展来说又有什么重要意义?或许业内氢能装备企业需要重新思考新的创新模式。如果没有灵感,不妨在10月16日来北京参加这场2024氢能产业大会(CHIF1st),或许与会专家们会给您心中的困惑提供一个答案。

海外闯关因何“先战”西班牙

与国内市场激烈竞争态势形成比较鲜明的对比,海外制氢设备市场却存在很多机会。彭博新能源(BloombergNEF)数据显示:中国电解槽生产成本仅为欧洲或美国的三分之一,在碱性电解水制氢技术路线(ALK)中,中国碱性电解槽的生产成本约为350美元/千瓦,而欧美国家碱性电解槽生产成本高达为1200美元/千瓦。

因为成本优势,中国电解槽企业频频向海外市场布局。尤其是西班牙,成为多家电解槽企业的目标市场。

8月28日,西班牙安达卢西亚地区政府发布一项声明,中国电解槽制造商中电丰业将投资22亿美元在该地区建设绿氢工厂。根据协议,中电丰业将和西班牙当地企业开发两个氢项目,一个在Málaga用于电解槽组件的制造,另一个在Huelva用于绿色氢生产,这些项目均将得到Hygreen Energy的投资。

然而中电丰业并不是第一个瞄准西班牙市场的氢能设备制造企业。比中电丰业更早的是天合元氢。

天合元氢与西班牙Arbro集团、韦尔瓦市政府在西班牙韦尔瓦市联合召开新闻发布会

正式宣布达成160MW绿氢项目的战略合作

氢能汇了解到,天合元氢在今年7月宣布将联合西班牙Arbro集团在韦尔瓦投资开发160MW绿氢项目,并计划于2025年底开工建设,项目生产的绿氢提供给当地化工业,最终以绿醇和绿氨的形式通过韦尔瓦港口出口欧洲。

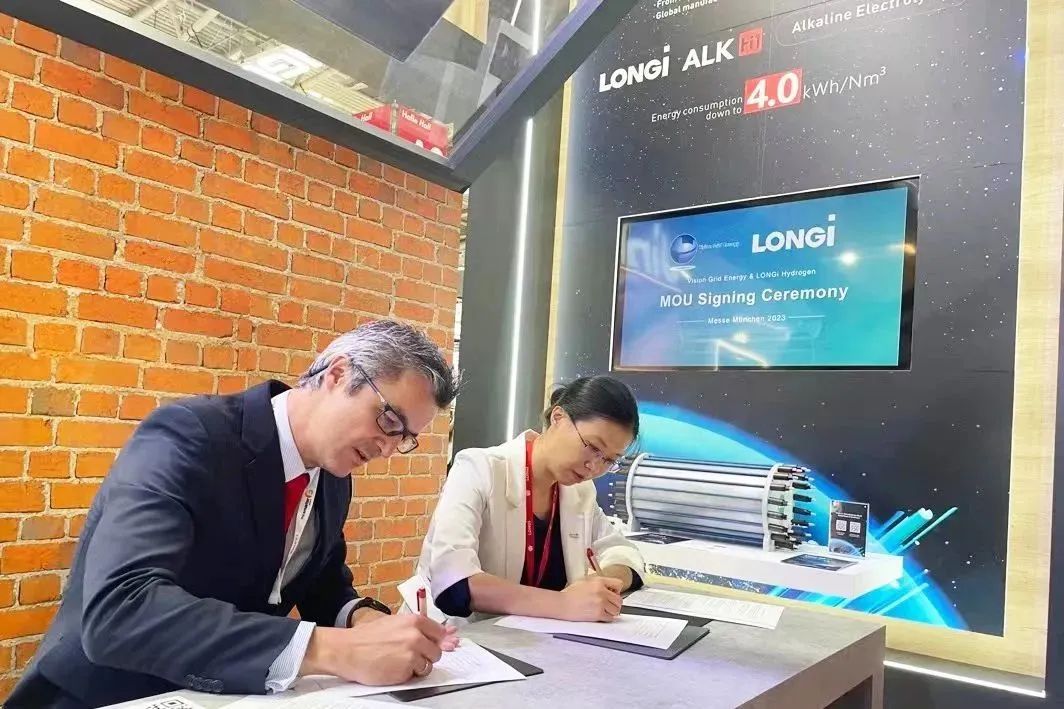

而隆基氢能行动更早一步,在去年6月,隆基氢能与Vision Grid Energy签署战略合作协议,双方将汇集双方的专业知识、先进技术和市场洞察,在西班牙开发绿色制氢项目,并持续提供可满足工业、交通和社区各类能源需求的技术解决方案。

隆基氢能与Vision Grid Energy签署里程碑式战略合作协议

西班牙绿氢市场的崛起并非偶然,而是其资源禀赋、政策引领与资金驱动共同作用的结果。一方面,西班牙政府采取了资金驱动战略。

今年7月,西班牙政府批准了8亿欧元氢能补贴,用于支持七个重点绿色氢项目,其项目总电解能力高达652MW;另一方面,西班牙政府还确定了宏伟的氢能发展目标,其计划在2030年前实现不低于4GW的绿氢电解槽装机目标,致力于成为欧洲绿色氢的领导者;更重要的是,西班牙的风电和太阳能资源禀赋极佳,超过2500小时的日照时长和广阔的海岸线资源,成为风电和光伏发展的理想之地。

也就是在当地发展绿氢项目,不仅可以消耗自家电解槽的产能,还能顺道把风电、光伏设备一并销往国外,形成一条龙销售,对于这些设备企业来说,这种市场布局具有连锁反应,可以极大缓解企业自身的库存压力。

尽管已经有氢能头部企业成功出海欧洲,这并不意味着其他氢能企业可以跟风冲进西方市场。因为欧盟已经在研究限制中国氢能制造产品的出口,欧盟成员国正在考虑给当地氢能设备企业提供补贴,来对抗中国制氢设备给当地氢能设备企业带来的冲击。更重要的是,欧盟国家可能制定新的强制化标准,来阻碍中国制氢产品进入当地市场。

中国的氢能装备企业如何在海外市场找到机会?除了西班牙,还有哪些国家可以成为新的“兵家必争之地”?中国企业远走海外布局氢能需要注意哪些问题?如何利用自身的品牌影响力撬动海外市场?非洲诸国有没有发展绿氢的机会……

这些问题或许你可以在2024氢能产业大会(CHIF1st)中找到答案。2024氢能产业大会(CHIF1st),旨在汇聚全球氢能领域的精英与智慧,大会将围绕氢能产业链的上中下游,包括制氢、储运、应用等关键环节,展开深入研讨与经验分享,为参会者提供一个全面了解氢能产业、把握未来发展方向的高端平台。

氢能汇(微信公众号:h2-2005)认为,当前中国氢能设备制造企业应该避免同质化竞争和低价竞争,需要在技术创新上开启独特性、高技术壁垒的新型竞争模式。尤其是对于氢能这种安全性要求极高的产业来说,牺牲安全性以换取低价竞争的错误竞争手段万万不可尝试。

而对于行业主管部门来说,抓紧完善氢能产业相关标准体系建设、鼓励技术创新、加速氢能项目落地,此时此刻就显得尤为重要。

氢能汇(微信公众号:h2-2005)再次诚挚向您发出邀请,10月16日来北京参加2024氢能产业大会(CHIF1st),让我们一起共同探讨氢能产业的最新发展趋势、技术挑战与解决方案,促进交流与合作,推动氢能产业的高质量发展。

素材来源:彭博财经、隆基氢能、天合光能等