在以色列发动报复伊朗的袭击后,伊朗最高领袖哈梅内伊上周末似乎淡化了对以色列实施报复性打击的可能性,原油价格周一下跌逾5%。

摩根大通分析师写道,随着两国爆发全面战争的风险至少再度减弱,石油投资者的注意力“再次转向市场基本面”。

只是有一个问题:OPEC的相对不透明以及中国对地下储油设备的使用意味着,包括美国最大银行的分析师在内的少数分析师似乎能够自信地知道这些“基本面”是什么。

“在当前环境下预测未来的供需是浪费时间,因为我们甚至无法衡量当前的情况,”科氏工业集团全球公司前总裁、石油领域权威人士伊利亚·布舒耶夫(Ilia Bouchouev)表示。

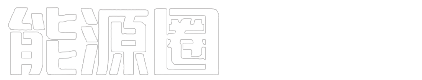

早在6月份,摩根大通三巨头就表示,他们预计全球石油需求缺口约100万桶/日,“8月份缺口将达到190万桶/日,9月份缺口将达到30万桶/日”。分析师表示,这些预测最终得到了“证实”——夏季全球可观察库存下降了1.17亿桶,8月份下降速度尤其快。

但事实证明,市场可能比摩根大通最初预想的宽松得多。分析师现在认为第三季度的短缺量约为50万桶/日(而不是1百万桶/日),8月份短缺量为90万桶/日(而不是190万桶/日),9月份市场转为30万桶/日的过剩(而不是之前预测的30万桶/日短缺量)。这意味着6月至9月期间,大约有4500万桶的额外供应。

摩根大通的报告指出:这种矛盾可能解释为,预测的供应量过高或需求量过低。或者,这可能表明全球可观察库存被低估了。

策略师们解释说,他们的供应预测可能过高的想法似乎不太可能,尤其是对于美国、巴西、圭亚那、加拿大、阿根廷、挪威和哥伦比亚等非欧佩克产油国而言。摩根大通表示,这些国家占非欧佩克+产油国产量的四分之三,所有这些国家都提供了“可靠”的月度产量数据。摩根大通补充道:“相反,我们可能高估了欧佩克的供应量,尽管这种情况似乎不太可能。”

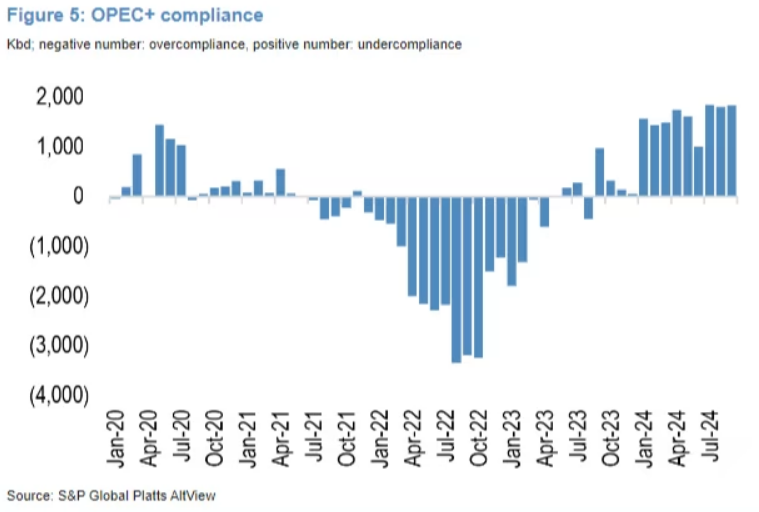

据估计,2024年的OPEC+限产遵守情况严重不足,OPEC+在2024年第三季度每个月的过剩产量都超过180万桶/天,其中阿联酋、伊拉克、哈萨克斯坦和俄罗斯的产量最高。

第二季度和第三季度中国需求弱于预期,但被中东需求强于预期所抵消,因为中东气温飙升意味着需要更多的电力需求。

不过,或许中国的需求并不像分析师们所认为的那样疲软。在对总需求进行建模时,摩根大通和其他公司关注三个主要指标:炼油厂产量、净进口量和成品油库存变化量。

— 摩根大通估计,在“调整中国炼油厂运行量和原油进口量,以将伊朗和委内瑞拉原油原料以燃料油和混合沥青形式进入中国”后,今年迄今,中国的平均加工率为 1530 万桶/天。这比 2023 年减少了 30 万桶/天。

— 今年前 9 个月,中国原油进口量下降至 1140 万桶/日。这比 2023 年减少了 30 万桶/日。

— 但是,今年国内产量将从2023年的 410 万桶/天增至 420 万桶/天。

— 如果将国内产量与进口量相加,意味着中国共有 1560 万桶/天的原油可供加工,“与 1530 万桶/天的可供加工量相比,剩余原油约 30 万桶/天”。

摩根大通表示,所有这些都与数据和分析公司 Kpler 的数据相悖,后者显示,今年迄今为止,中国原油库存(包括在运输途中的原油)已减少 3,700 万桶,即每日减少 14 万桶。

JPM 总结称,这种差异意味着三件事:中国似乎正建立原油储备,可能是为了预防中东紧张局势升级或美国政府可能采取的限制措施导致原油运输中断。这些原油库存似乎储存在地下储存设施中,对于只追踪地面储油设备的卫星来说,它们是看不见的。

就大宗商品库存而言,进入中国的原油都留在中国,因此中国对原油的需求可能被低估约 30 万桶/天。

科氏工业集团全球公司前总裁、石油领域权威人士伊利亚·布舒耶夫基本同意这一观点。在估算石油库存方面,他表示,需求和库存都无法以任何可能影响价格的准确度进行观察,因此如果缺少三个要素中的两个(即库存变化 = 供应 - 需求),那么就无法解决问题并得出任何有意义的结论。石油产品的用途实在太多,遍布全球无数个地点,而且有太多的存储设施,而所有者无意披露真相,甚至经常有误导观察者的动机。